Parte I

En 1979, el Instituto Cato publicó una colección de contribuciones de Hayek tras su premio Nobel a la teoría autriaca, la política y la macroeconomía, titulada Unemployment and Monetary Policy: Government as Generator of the Business Cycle. La monografía hizo más disponible para la audiencia estadounidense material publicado originalmente por el Institute of Economic Affairs en Londres en 1975, incluyendo el prólogo de Gerald P. O’Driscoll y el artículo “A Note on Capital Theory” de Sudha R. Shenoy. Este volumen ha sido uno de mis favoritos y ha sido una fuente que he utilizado frecuentemente durante casi 30 años de comentarios sobre la teoría del ciclo económico de Hayek. Es bueno ver a otros destacando pasajes de la obra como ha hecho recientemente en la “cita del día” posteada por Don Boudreaux el 12 de noviembre de 2012 en Café Hayek. Mucho del contenido y contenido similar está disponible en New Studies in Philosophy, Economics and the History of Ideas. Para quienes prefieran una explicación en audio de muchos de los argumentos de Hayek durante este mismo periodo de tiempo, mi mentor, Fred R. Glahe, ha creado un audio de la conferencia dada en de Departamento de Economía de la Universidad de Colorado el 28 de abril de 1975, disponible en el sitio web del Instituto Mises. El parte de preguntas y respuestas en la facultad de Boulder de la UC es bastante interesante, especialmente en el contexto de la entonces emergente estanflación y la quiebra de la síntesis keynesiana que se produjo con ella y debido al desarrollo de la teoría de la tasa natural de desempleo de Phelps-Freidman.

En 1979, el Instituto Cato publicó una colección de contribuciones de Hayek tras su premio Nobel a la teoría autriaca, la política y la macroeconomía, titulada Unemployment and Monetary Policy: Government as Generator of the Business Cycle. La monografía hizo más disponible para la audiencia estadounidense material publicado originalmente por el Institute of Economic Affairs en Londres en 1975, incluyendo el prólogo de Gerald P. O’Driscoll y el artículo “A Note on Capital Theory” de Sudha R. Shenoy. Este volumen ha sido uno de mis favoritos y ha sido una fuente que he utilizado frecuentemente durante casi 30 años de comentarios sobre la teoría del ciclo económico de Hayek. Es bueno ver a otros destacando pasajes de la obra como ha hecho recientemente en la “cita del día” posteada por Don Boudreaux el 12 de noviembre de 2012 en Café Hayek. Mucho del contenido y contenido similar está disponible en New Studies in Philosophy, Economics and the History of Ideas. Para quienes prefieran una explicación en audio de muchos de los argumentos de Hayek durante este mismo periodo de tiempo, mi mentor, Fred R. Glahe, ha creado un audio de la conferencia dada en de Departamento de Economía de la Universidad de Colorado el 28 de abril de 1975, disponible en el sitio web del Instituto Mises. El parte de preguntas y respuestas en la facultad de Boulder de la UC es bastante interesante, especialmente en el contexto de la entonces emergente estanflación y la quiebra de la síntesis keynesiana que se produjo con ella y debido al desarrollo de la teoría de la tasa natural de desempleo de Phelps-Freidman.

La cita del día de Boudreaux (p. 40):

La conquista de la opinión por la economía keynesiana se debe principalmente al hecho de que su argumento es conforme a la antigua creencia del hombre de negocios de que su prosperidad depende de la demanda del consumidor. Esta conclusión plausible pero errónea deriva de su experiencia individual en los negocios, que es que la prosperidad general podría mantenerse manteniendo alta la demanda general. La teoría económica había estado rechazando esta conclusión durante generaciones, pero se hizo repentinamente respetable por Keynes. Y desde la década de 1930 ha sido adoptada como sentido común evidente por toda una generación de economistas educados en las enseñanzas de su escuela. Así que durante un cuarto de siglo hemos empleado sistemáticamente todos los métodos disponibles de aumento del gasto público, que a corto plazo crea empleo adicional, pero al mismo tiempo lleva a la meno de obra en una mala dirección que debe generar en definitiva un desempleo extenso.

El comentario de Boudreaux:

Es útil añadir a esta idea austriaca la importante teoría de la incertidumbre de régimen de Bob Higgs. (Para una explicación más detallada, ver aquí. [Para una actualización, ver aquí y aquí]) Nada en la teoría económica va en contra de la posibilidad de una restauración relativamente rápida del empleo: el empleo de la mano de obra y otros recursos se canalizan rápidamente a través de lo que Arnold Kling describe como patrones de especialización y comercio sostenibles. Por el contrario, las políticas de gestión de la demanda, como las defendidas por los keynesianos, se dirigen en la práctica a canalizar a los trabajadores empelados y otros recursos de vuelta a empleos que han demostrado no ser sostenibles.

Continúa:

Cuanto más libre sea el mercado, más rápida será esa restauración. Pero un gobierno frenético tras un auge entrometiéndose en la economía (entrometiéndose tanto en la real como en la monetaria, y amenazando ambas real y posiblemente) disminuye no solo la capacidad sino asimismo la voluntad de empresarios e inversores de experimentar con la creación de patrones sostenibles de especialización y comercio. La actitud falsamente sensata de “el gobierno debe hacer algo” [enlace añadido] prolonga, y tal vez incluso profundiza en el problema económico que “haciendo algo” se imagina que resuelve.

Aparte de su crítica del keynesianismo, ya sea en la forma “bastarda” o la economía real de Keynes, que es destacada por Boudreaux, el corto monográfico (poco más de 50 páginas), los escritos hacen varias extensiones, revisiones y actualizaciones importante al análisis de Hayek de las décadas de 1930 y 1940 que hoy son relevantes, incluyendo, aunque no limitadas, a:

- Hayek proporciona un análisis muy explícito de las causas del desempleo. El desempleo, entendido correctamente, es un fenómeno microeconómico. La causa del desempleo es una dirección incorrecta de la producción que lleva a la “existencia de discrepancias entre la distribución de la demanda entre los distintos bienes y servicios y la asignación de trabajo y otros recursos a la fabricación de esos productos” (Hayek 1979, 25). Así que para Heyk, como para Mises, las explicaciones económicas del desempleo deberían ligarse a la ley de Say entendida correctamente. (Ver “Why Your Grandfather’s Economics Was Better than Yours: On the Catastrophic Disappearance of Say’s Law”, de Steven Kates). Como tal, y como destaca Boudreaux, las políticas de gestión de la demanda serán en definitiva ineficaces a la hora de generar una recuperación sostenida. Hayek explica (p. 41): “Los lugares en los que los trabajadores mal ubicados (…) pueden encontrar un empleo duradero solo pueden descubrirse dejando que el mercado opere libremente”.

- Hayek ampliaba sus causas de las malas direcciones de la producción para incluir no solo a las malas inversiones relacionadas con el clásico ciclo económico austriaco, sino asimismo cualquier mala dirección por los efectos Cantillon (Ver “Cantillon on the Cause of the Business Cycle”, de Thornton). La asignación de recursos y la valoración de activos (burbujas) se moldean temporalmente por la no neutralidad de los cambios monetarios. Las malas direcciones siempre se producen tras alguna sacudida monetaria y dependerán de dónde y cómo entra el nuevo gasto monetario en la corriente de gastos o rentas. Además, Hayek extiende las causas de las malas direcciones de la producción para incluir las manipulaciones de la corriente de gasto inducidas por la política fiscal. Como consecuencia, advertía que aunque la política activa, ya sea monetaria o fiscal, dichas políticas podría hacer “aún peor una quiebra final” (p. 3). Esta advertencia vale incluso para una economía ya en recesión. Una política keynesiana, aunque sea inicialmente estimulante, genera malas direcciones en la producción y no es sostenible. La política activa al final “crea más desempleo [cursivas originales] que la cantidad que estaba originalmente previsto impedir” (p. 11). Este punto se refuerza en un nuevo papel de trabajo de Adrián Ravier “Dynamic Monetary Theory and the Phillips Curve with a Positive Slope”. Ravier argumenta: “el efecto a largo plazo de la política monetaria no es nunca neutral. Aunque es verdad que tras un ciclo de auge-declive la economía vuelve al tipo natural de desempleo, lo esencial es que el ‘tipo natural’ en final del ciclo es bastante distinto del que era visible al principio. Esto requiere una Curva de Phillips ‘austriaca’ con una pendiente positiva”.

- Además, como Higgs, Hayek reconoce (p. 42): “Debemos indudablemente esperar que llegue la recuperación por un reavivamiento de la inversión”. Luego advierte que la vuelta al crecimiento sostenible y el alto empleo no son probables si se adoptan las políticas equivocadas: “Ni los subsidios a la inversión ni los tipos de interés artificialmente bajos es probable que lleven a esta situación. Y mucho menos deseable (es decir, estable) es la inversión que se produce estimulando la demanda del consumidor”.

Parte II

Recientemente, en el Wall Street Journal, Mary Anastasia O’Grady argumenta, en “Ben Bernanke: Currency Manipulator”: “Latinoamérica está lógicamente preocupada por la política monetaria de la Reserva Federal”.

En relación con la política monetaria de EEUU, O’Grady apunta:

Desde septiembre de 2008 hasta el final de 2011, la Fed de Mr. Bernanke creó 1,8 billones de dólares en dinero nuevo. Pero los políticos de la Fed solo estaban calentando. En septiembre anunciaron que llevarían a cabo una tercera ronda de flexibilización cuantitativa (es decir, más creación de dinero, supuestamente para estimular el crecimiento y así rebajar el desempleo) a un ritmo de 40.000 millones de dólares mensuales sin plazo definido.

Con tantos dólares desparramados en los bancos de EEUU y con un tipo para los fondos federales cercano a cero, los inversores han encontrado difícil conseguir retornos decentes. La búsqueda carroñera de rendimientos ha enviado dólares a los mercados emergentes donde, al convertirse en divisa local, han presionado al alza los tipos de cambio.

O’Grady proporciona después un análisis coherente con ideas macroeconómicas austriacas o basada en capital, sin referencias explícitas.

El asunto de la sostenibilidad [ver “Natural Rates of Interest and Sustainable Growth”, de Roger Garrison] es problemático. Como apuntaba el Gobernador del Banco de Inglaterra, Mervyn King, en un discurso la pasada semana: “Cuando los factores que llevan a una recesión son de larga duración, solo con continuas inyecciones de estímulo [monetario] se conseguirá sostener el nivel de actividad real. Evidentemente, esto no puede continuar indefinidamente”.

En un mundo perfecto, el fin de los flujos de dólares (o un cambio en los crecientes precios de las materias primas cuando empiezan a cambiar las expectativas de los inversores) simplemente significaría una ralentización económica. Pero los auges casi siempre vienen acompañados por expansiones del crédito y Brasil no es distinto. Desde 2004, el crédito bancario ha crecido hasta el 167% del producto interior bruto desde el 97%.

¿Qué ocurre cuando una economía apalancada, viviendo en una política monetaria acomodaticia, encuentra de repente cerrada la espita? Preguntad a los estadounidenses que estaban en el extremo receptor del endurecimiento de la Fed en 2007.

Andreas Hoffman en “Zero-Interest Rate Policy and Unintended Consequences in Emerging Markets” proporciona argumentos y evidencias de cómo las actuales políticas laxas adoptadas por los principales bancos centrales, incluyendo la Fed de Bernanke y el Banco Central Europeo, han afectado negativamente a países en la periferia. Del resumen:

En respuesta a la crisis subprime y la Gran Recesión, los bancos centrales en las economías desarrolladas han recortado intereses hasta cero y aumentado el acomodo monetario para establecer crecimiento interior. En este trabajo intento describir las consecuencias no pretendidas de las políticas de bajos tipos de interés en mercados emergentes. Argumento basándome en la teoría del ciclo económico de Mises-Hayek de que la actual política de tipos bajos de interés en economías desarrolladas puede haber sembrado las semillas de nuevas burbujas y dado lugar a ciclos intervencionistas en mercados emergentes. Muestro que los flujos de capital a los mercados emergentes de altos rendimientos se traducen en expansiones monetarios en dichos mercados emergentes. La vista del temor de la flotación de los boyantes flujos de entrada de capital obliga a los mercados emergentes a seguir la política de tipos de interés de las economías desarrolladas. La expansión monetaria dispara las malas inversiones y el exceso de préstamos [las cursivas son mías]. Para posicionarse contra la aparición de presiones inflacionistas y acabar con los flujos especulativos de capital, la evidencia empírica sugiere que los gobiernos de los mercados emergentes repriman cada vez más los mercados financieros. Los mercados financieros internacionales se desintegran. Concluyo que la política monetaria de las grandes economías desarrolladas es incompatible con la integración financiera y la globalización.

Los economistas austriacos deberían continuar desarrollando esta extensión de la teoría austriaca del ciclo económico.

Parte III

En un reciente post en el Círculo Bastiat, “Fiscal Stimulus or Fiscal Depressant?”, Joseph Salerno proporciona un resumen de la investigación reciente sobre multiplicadores keynesianos que proporciona algún apoyo a los argumentos austriacos.

De especial interés puede ser un Papel de Trabajo del FMI titulado “How Big (Small?) Are Fiscal Multipliers?”, de Ethan Ilzet, Enrique G. Mendoza y Carlos A. Vegh. Resumiendo algunos de los resultados de un estudio, Salerno informa:

Lo último y más importante para la economía de EEUU, el estudio ordena la muestra en “país-episodio”, en el que la relación entre deuda total del gobierno central respecto de del PIB haya excedido el 60% durante más de tres años consecutivos. Es el caso de EEUU de 2007 a la actualidad. Para los episodios-país de alta deuda, el impacto multiplicador fiscal es cercano a cero y el multiplicador a largo plazo es de -2,30. Esto significa que 1,00$ de gasto público adicional no tiene efecto en el impacto, pero a largo plazo destruye 2,30$ de producción total en la economía.

Salerno concluye:

Por supuesto, el mismo concepto de multiplicador fiscal es rechazado completamente por los economistas austriacos y ha estado sometido a críticas detalladas y devastadoras en las obras de Henry Hazlitt, William Hutt y Murray Rothbard. Pero hacer que empiecen a darse cuenta los economistas de la corriente principal de que el gasto público, al menos en algunas circunstancias, puede en realidad destruir rentas y deprimir la actividad económica es una evolución muy retardada y altamente bienvenida.

Esto es extremadamente importante ya que nuestros políticos se preparan para discutir políticas para ocuparse del déficit presupuestario actual inducido políticamente y expandir la deuda pública. El problema real no es el déficit ni la deuda, sino el tamaño del gobierno en relación con la economía. Como he tratado de destacar (basándome en la obra de Gwartney, Holcombe y Lawson, “The Scope of Government and the Wealth of Nations” y de Vedder y Gallaway, “Government Size and Economic Growth”) a principios de 2009, cuando se implantó mucha de la expansión actual del tamaño del gobierno, “Incluso si el estímulo y la propuesta presupuestaria actuales tienen beneficios a corto plazo en términos de PIB medido, los resultados serán temporales. Y, con estas estimaciones, producirán un coste importante a largo plazo para la economía”.

Garret Jones en EconLog en su post “Which hurts more in the short run, tax hikes or spending cuts?” destaca otros dos estudios que no se ajustan bien al libro de texto del keynesianismo que era la maquinaria detrás de la mala política fiscal que empezó en 2008 bajo Bush y aumentó hasta extremos no realistas con la administración Obama a principios de 2009.

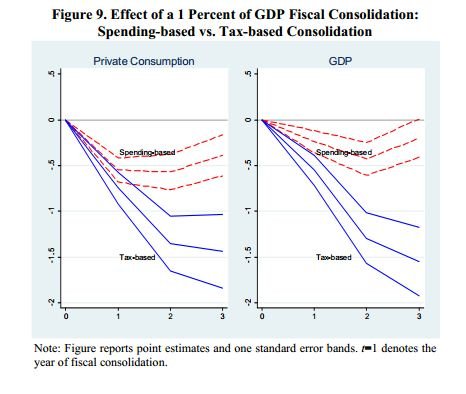

La primera obra es un papel de trabajo del FMI de 2011, “Expansionary Austerity: New International Evidence” de Guajardo, Leigh y Pescatori. El gráfico que destaca Jones de la obra (ver más abajo) merece un examen cuidadoso a la vista del peligro real que serían los mayores impuestos como herramienta importante en el plan actual de la administración para reducir el déficit. Impuestos más altos, a pesar del análisis habitual del libro keynesiano de texto, son significativamente más contraccionistas, tanto a corto como a largo plazo, cuando se comparan con reducciones de gasto de magnitud similar. El segundo artículo, escrito por dos neokeynesianos, Blanchard y Perotti, proporciona evidencias acerca del impacto de las sacudidas en gasto e impuestos que deberían ser relevantes para los austriacos. Del resumen: “Un resultado tiene un aspecto claramente no habitual: tanto los aumentos en los impuestos como en el gasto público tienen un fuerte efecto negativo en el gasto en inversión”. De la conclusión: “la respuesta de la inversión, que disminuye en respuesta tanto a aumento en impuestos como en gastos, es difícil de reconciliar con la postura keynesiana [las cursivas son mías]”.

El gráfico de Guajardo et al. (p. 25) indica claramente que los recortes en el gasto tienen impactos a corto plazo relativamente menores, especialmente en relación con aumentos en impuestos de tamaño similar, sobre el consumo privado y el PIB real. Si es correcto, el gráfico tal vez proporcione evidencias indirectas apoyando una política rothbardiana que ayude a la recuperación. Pues igual que Hayek, antes citado, Rothbard en America’s Great Depression (p. 21) argumenta que “el canon más importante de políticas públicas sensatas en una depresión es, por tanto, dejar de interferir en el proceso de ajuste”, también recomienda (p. 22):

Sin embargo hay una cosa que puede hacer activamente el gobierno: puede rebajar drásticamente su papel relativo en la economía, recortando sus propios gastos e impuestos que interfieren con el ahorro y la inversión. Reduciendo su nivel de gasto fiscal cambiará automáticamente la relación ahorro-inversión-consumo de la sociedad a favor del ahorro y la inversión, rebajando así en buena medida el tiempo necesario para el retorno a una economía próspera. Reduciendo los impuestos que recaen más severamente en ahorros e inversiones generará preferencias temporales menores. Además, la depresión es un tiempo de tensión económica. Cualquier reducción de impuestos o de cualquier regulación que interfiera con el libre mercado estimulará una sana actividad económica; cualquier aumento de impuestos u otra intervención deprimirán aún más la economía. [notas eliminadas]

Suponiendo que la respuesta de una economía a un recorte en impuestos sea similar en magnitud, pero opuesta en dirección, a un aumento en los impuestos, incluso si reducir el gobierno tiene, como indica el gráfico de Jones, un efecto contractivo a corto plazo, este sería pequeño y muy compensado por el impacto de la simultánea reducción de impuestos. A largo plazo, el impacto de la reducción del gasto público sobre la producción y el consumo es inexistente o pequeño en el gráfico. El impacto de los recortes de impuestos en el consumo y la producción serían positivos y significativos. Si los resultados sobre el gasto reportados antes por Salerno son más representativos de la economía y fueran también válidos no solo para un aumento en el gasto, sino para disminuciones en este, una reducción de 1,00$ en gasto público no tendría efecto en el impacto, pero a largo plazo llevaría a 2,30$ adicionales de producción total en la economía. En todo caso, los recortes en el gasto y en los impuestos deberían expandir la economía a largo plazo en formas que probablemente sean sostenibles. El resultado es aún más probable cuando se une a las conclusiones de Blanchard y Perotti de que tanto los recortes en impuestos como en gastos deberían contribuir a un aumento en la inversión.

En el actual entorno económico (una lenta recuperación de una economía deprimida, grandes déficits y deuda públicos y un tamaño del gobierno nacional respecto de la economía del 22-25%, claramente por encima de un novel coherente con un crecimiento económico adecuado), la recomendación de Rothbard es una política de ganancia mutua. Pero con ser importante a largo plazo, la política austriaca trasladaría la economía al estilo de Gwartney et al. a un camino de crecimiento más sostenible, un camino con buenas posibilidades de proporcionar realmente prosperidad suficiente, no solo para reducir déficits, sino para pagar o eliminar definitivamente la carga de la deuda.

Publicado el 3 de enero de 2013. Traducido del inglés por Mariano Bas Uribe. El artículo original se encuentra aquí.