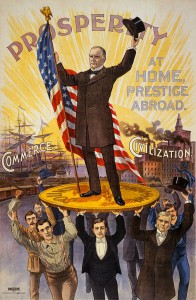

Cartel de la campaña mostrando a William McKinley portando la bandera de los EEUU y de pie sobre una moneda de oro “dinero sólido”, sostenido por grupo de hombres, frente a buques (“comercio”) y fábrica “civilización”. (Foto: Wikipedia)

Cartel de la campaña mostrando a William McKinley portando la bandera de los EEUU y de pie sobre una moneda de oro “dinero sólido”, sostenido por grupo de hombres, frente a buques (“comercio”) y fábrica “civilización”. (Foto: Wikipedia)

El padrino de la economía moderna, John Maynard Keynes, rechazó el concepto de oro como dinero- el patrón oro- como una “reliquia bárbara”. Otro titán de la economía, ganador del Premio Nobel, Milton Friedman, admitió que teóricamente el oro es bueno, pero se opuso a su uso en la práctica, con el argumento de que un regreso al patrón oro no es “ni deseable ni factible.”

Ambos, tanto Keynes desde la izquierda como Friedman desde la derecha están en realidad, horriblemente equivocados.

El patrón oro no es bárbaro ni impráctico, y se necesita más urgentemente cada día. Esto sucede porque el patrón papel-moneda está fallando. Ha desencadenado una serie acelerada de crisis, cada una peor que la anterior. La nación no puede seguir pidiendo prestado hasta el infinito, ni pueden los EE.UU. soportar una tasa de interés cero mucho tiempo más.

Un examen de la historia avala la necesidad de oro. Bajo el patrón oro en el siglo XIX, la calidad de vida de la mayoría de la gente mejoró más rápido que nunca, ni antes ni después. Esto no duró porque, por desgracia, después del fin de siglo, los preparativos de guerra requirieron unos gastos gigantescos.

Librar lo que más tarde sería denominado como la Gran Guerra sólo podría ser financiado de un modo: la deuda. Y sólo había una manera de pedir prestado. En la mayoría de los países ya se había establecido un banco central, y para 1913, incluso el país más libre había creado un banco central. Lo llamaron la Reserva Federal.

La banca central es simplemente la planificación central -por medio de intervenciones del gobierno- aplicada al dinero y al crédito. El patrón oro simplemente es un mercado libre del dinero. La intervención entra en conflicto con el libre mercado, y el oro perdió este conflicto. No es casualidad que después de la guerra las economías se derrumbaron, una tras otra.

Demasiado pronto, la gente marchó a la guerra otra vez. Al final, gran parte del mundo quedó reducido a escombros y los líderes políticos desesperados buscaron crédito para financiar la reconstrucción de la posguerra. Los EE.UU. impusieron sus términos: Los otros países tenían que tratar el dólar americano como si fuera oro. Los aliados firmaron el tratado, en Bretton Woods, en New Hampshire.

Pero los dólares estadounidenses no eran tan buenos como el oro. Eran simplemente pagarés del Tío Sam. Contra toda lógica, a mayor demanda mundial de dinero, más deuda podría emitir el gobierno de Estados Unidos, lo que permitía un mayor gasto. La crisis llegó a su punto culminante en 1971, cuando el incumplimiento por parte del presidente Nixon de la rescatabilidad del oro creó el sistema actual. Por decreto de Nixon, el dólar se convirtió en una promesa vacía, respaldada literalmente por nada.

Desde entonces, hemos tenido un régimen mundial de moneda fiduciaria no redimible. La deuda se ha disparado, duplicandose aproximadamente cada ocho años. Las tasas de interés se dispararon hasta 1981, y luego entraron en caída libre. Este sistema financiero se colapsará pronto, aunque es difícil de predecir cuándo sucederá exactamente.

El oro, ya que permite a los ahorradores limitar el endeudamiento y el interés, puede evitar la catástrofe.

El principal argumento en contra del oro es que necesitamos una política monetaria laxa para salir de las recesiones. La crisis de 2008 echa este argumento por tierra. Nuestros planificadores monetarios no vieron venir el accidente, y sus parches a corto plazo – los estímulos y rescates – no han resuelto nada. La próxima crisis es inminente.

El argumento práctico contra el oro es que no tenemos suficiente. Esto es simplemente falso. El patrón oro del siglo XIX se llevó a cabo con sólo unos pocos cientos de toneladas del metal en Londres, una pequeña fracción de lo que los EE.UU. tienen hoy. El argumento también es frívolo. Si se permite que el mercado establecer el valor del oro, ninguna cantidad en particular es necesaria.

También hay un argumento en contra de la adopción de un oro por un país en solitario. La devaluación de la moneda estimula las exportaciones, levantando el empleo y la economía. Eso es cierto hasta cierto punto. Una divisa devaluada abarata la exportación de los productos en los mercados mundiales. Pero quedarse en este punto ignora destrucción de capital de los negocios y el aumento del coste de las importaciones, incluidas las materias primas. La historia económica de Japón lo confirma. El yen subió durante décadas junto con las exportaciones. Desde 2012, el yen ha caído. El balance comercial de Japón está cayendo con él.

Todo el mundo sale mejor parado bajo el oro. Incluso si otros países se mantienen atados a monedas de papel que fallan. América debería adoptar el patrón oro. El dinero estable permitirá a los estadounidenses prosperar. Un componente importante de la prosperidad es la disciplina que el oro impone a los gastos del gobierno.

Keynes estaba equivocado en que el oro es una reliquia de tiempos de barbarie. De hecho, sin el oro, el mundo va lanzado ahora a toda velocidad hacia la barbarie. Friedman estaba equivocado en que el oro es poco práctico y la economía tambaleante de Occidente lo demuestra. Lo que necesitamos más que nunca, con los EE.UU. liderando al mundo, es un camino hacia la adopción de oro como moneda.

Publicado el 24 de junio de 2014. Tomado de la revista Forbes. El artículo original se encuentra aquí.