La Economía, como la geometría, es el arte de razonar correctamente sobre figuras mal hechas

La macroeconomía basada en el capital (MBC) es una teoría económica muy propia de la Escuela Austríaca de Economía (EAE) que se inicia a finales del siglo XIX con Carl Menger y fue desarrollada por su alumno Eugen von Böhm-Bawerk y continuada después por su discípulo Ludwig Von Mises y su talentoso seguidor Friedrich A. Von Hayek.

La confrontación de la MBC y la macroeconomía basada en el trabajo (MBT), iniciada por John Maynard Keynes y sus seguidores, constituye la mayor confrontación ideológica del siglo XX, y extiende sus ramas al siglo XXI sin dar muestra de extinguirse. Las propuestas contenidas en MBT tienen una descomunal aceptación en el mundo moderno en virtud de la acogida que le ha dado la Social Democracia. Es una teoría que invita al equipo gubernamental a intervenir la economía, otorgándole la responsabilidad del crecimiento económico.

Es interesante advertir, casi paradójico, que Hayek y Keynes, quienes eran amigos, que vivieron las mismas épocas de depresión y de auge económico, que padecieron las dos grandes guerras, hayan llegado a diagnosticar, y proponer soluciones, el problema económico de forma diametralmente opuesta. No cabe la menor duda que el debate Hayek vs Keynes fue, y lo es ahora, el más sonado debate académico-económico de toda la historia de ésta, la ciencia triste, como la llamó Thomas Carlyle.

Sería casi imposible, y no es el propósito de este artículo, citar y reseñar toda la literatura que se ha escrito, y se escribe hoy, sobre aquel apasionante debate, en el que destacados economistas participan con mucho talento y fogosidad.

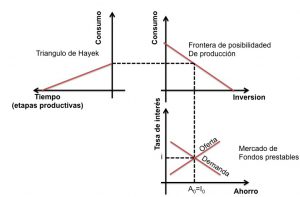

Los economistas gustan de exponer sus argumentos con el uso de gráficas porque ellas son sugestivas y de rápida comprensión. La MBT tiene su famosa gráfica IS LM, llamado el modelo macroeconómico Hicks – Hansen, en cambio la MBC carecía de un modelo satisfactorio hasta cuando en 1976 Roger W Garrison desarrolló un método gráfico para explicar la teoría MBC y consignado en un ensayo que tituló Austrian macroeconomics: a diagramatical exposition. Finalmente Garrison amplió su exposición en un famoso libro titulado Time and money: the macroeconomics of capital structure. En la figura se muestra los tres esquemas ensamblados que usa Garrison en su análisis,

La tradicional macroeconomía del capital hace uso de la función de producción Y=f(K,T) en donde K determina el capital y T el trabajo. Esta visión macroeconómica no distingue entre los diferentes elementos constitutivos del capital y el trabajo dándoles un carácter de homogeneidad que le impide un análisis detallado de la macroeconomía.

Como una respuesta a aquella visión tradicional de la macroeconomía, la teoría de la macroeconomía basada en el capital se ocupa de las relaciones profundas que existen entre el ahorro, la inversión, el consumo, la tasa de interés y el carácter temporal de la producción. La importancia de la teoría reside en que explica el crecimiento económico y los ciclos de auge y depresión que son recurrentes en todas las economías de los países.

Quienes han hecho importantes avances en MBC lo han hecho con explicaciones verbales o, como nos la ofrece Garrison, en forma gráfica. Yo creo que esas maneras de explicar la teoría puede ser mejorada con el uso de herramientas matemáticas sencillas que aportan exactitud y transparencia argumental. Ese es el objetivo del presente artículo.

Primero es necesario hacer algunas advertencias importantes que ambienten la metodología que emplearemos en este trabajo. No es propio de la EAE hacer uso de argumentos matemáticos en sus explicaciones, ello es debido al impropio rechazo que sus fundadores le imprimieron a sus discusiones y al abuso que muchas escuelas de pensamiento económico han hecho de la matemática obscureciendo innecesariamente sus argumentos. No obstante creo que muchos de los cultores de la EAE se ponen de espaldas de uno de los instrumentos más valiosos del pensamiento humano.

No existen relaciones matemáticas precisas y bien definidas entre ahorro, inversión, consumo, tasa de interés y producción. No existe, por ejemplo, una fórmula matemática que relacione la tasa de interés y la inversión, o la tasa de interés y el consumo, etc, pero es saludable pensar que sí existen tales relaciones aunque nunca lleguemos a conocerlas. Esas relaciones que, en modelos matemáticos, pudiesen ser representadas por curvas complicadas, las podemos aproximar por expresiones lineales que simplifican los análisis. Este será el método que optaremos. Cómo se sugiere en la figura, una curva la podemos aproximar a una línea recta.

Sabemos cuatro relaciones entre aquellos conceptos:

Sabemos cuatro relaciones entre aquellos conceptos:

1.Un incremento del ahorro hace descender la tasa de interés.(efecto de oferta y demanda de dinero)

2. Un incremento de la tasa de interés hace descender la inversión. (efecto de oferta y demanda de dinero)

3. El ahorro se compone del consumo y la inversión.

4. Un incremento de la inversión hace descender el consumo. (ley de preferencia temporal)

Denotaremos con R la tasa de interés, con I la inversión, con A el ahorro, con C el consumo y con P la producción, que se mide, ésta última, en tiempo o en número de etapas necesarias en la producción de bienes de capital o de consumo. Las relaciones anteriores las modelamos de la siguiente forma

R + m.A = α (1)

R + n.I = β (2)

A – I – C =0 (3)

C + s.I = γ (4)

en donde m, n, s, α, β, γ son parámetros positivos.

Puesto que α es constante, de la ecuación (1) se deduce que un incremento del ahorro A implica una disminución de la tasa de interés R, ello corresponde al punto 1) anterior. El mismo argumento aplica para las relaciones 2), 3) y 4) con relación a las ecuaciones (2), (3) y (4) respectivamente. Observemos que la ecuación (4) es la expresión analítica que hemos escogido para caracterizar la frontera de posibilidades de producción (FPP).

La matriz del sistema de ecuaciones anterior es

|

1 |

m |

0 |

0 |

|

1 |

0 |

n |

0 |

|

0 |

1 |

-1 |

-1 |

|

0 |

0 |

s |

1 |

El determinante de la matriz anterior es d = -n + m(s-1). El sistema lo podemos simplificar, sin perder generalidad, haciendo los parámetros m = n = s =1. Observamos que el sistema, así simplificado, está unívocamente determinado ya que la matriz que define el sistema tiene determinante no nulo d = -1. Llegamos, entonces, a que las soluciones del sistema de ecuaciones son:

R + A = α (5)

A = γ (6)

I = β – α + A (7)

C = α – β (8)

De otra parte, en una economía real el consumo C no puede ser nulo, por lo tanto de la ecuación (8) obtenemos que α > β.

La tasa de interés R = α – γ debe ser considerada como la tasa de interés natural conseguida con nuestro sistema de ecuaciones. Garrison asume en su esquema que el triángulo hayekiano formado por el tiempo o las distintas etapas de producción P, en el cateto horizontal, y el consumo C en el cateto vertical, define la tasa de interés como la pendiente de hipotenusa del triángulo. En ese caso tendríamos que P = C/ R y constituye el enlace entre la producción, la FPP y el mercado de fondos prestables. Esto es,

P = C/ R (9)

P = C/(α-A) = (α – β)/(α-A) (10)

Son varias las conclusiones que podemos extraer de la ecuación (9) y (10). Primero observemos que el parámetro α denota la máxima tasa de interés del mercado, ésto es: cuando el ahorro A = 0; el parámetro β denota la máxima tasa de interés del mercado aplicada a la inversión, ésto es: cuando la Inversión I = 0. Entonces el consumo C está determinado por la diferencia de aquellas dos tasas de interés.

Conlusiones

De (10) concluimos que

1). Un incremento en el ahorro voluntario A implica que el denominador (α-A) de la ecuación (10) disminuye, ésto es: α – A > α – (A + ε), con ε > 0. Por lo tanto las etapas de producción P se alargan. Además, por la ecuación (7), la inversión I se incrementa.

2). También, una disminución del ahorro voluntario A implica un acortamiento de las etapas de producción P. Además, por la ecuación (7), la inversión I disminuye.

En términos de la tasa de interés R, las dos conclusiones anteriores las podemos expresar así:

3). Con una disminución de la tasa de interés R, las etapas de producción P se alargan. Además, por la ecuación (2), la inversión I se incrementa.

4). Un incremento de la tasa de interés R implica un acortamiento de las etapas de producción P. Además, por la ecuación (2), la inversión I disminuye.

Los casos 1) y 3) son conocidos como una economía de crecimiento o expansiva. Los casos 2) y 4) como una economía regresiva.

Otras conclusiones

De la ecuación (10) se desprende que

5). Un incremento de la máxima taza de interés aplicada a la inversión, β, lleva a una disminución del consumo C y un acortamiento de las etapas de producción P.

6). Una disminución de la máxima taza de interés aplicada a la inversión, β, lleva a un aumento del consumo C y a un alargamiento de las etapas de producción P.

El caso 5) nos conduce al peor escenario que puede vivir una economía. Es casi al que se puede vivir en un estado de guerra, una situación en la que ni se produce ni se consume.

Por el contrario, el caso 6) es el más esplendoroso: se presenta un alargamiento de las etapas de producción y un incremento en el consumo lo que indica una expansión de la FPP. Veámoslo: El consumo está definido como C = α – β. Si hacemos que β disminuya, digamos β – ε, ε > 0, tendremos un nuevo consumo C1 = α – ( β – ε ) = C + ε. Ahora, como la FPP esta definida como C = – I + A, obtenemos que la nueva FPP queda como C1 = – I + A + ε Es decir la frontera de posibilidades se ha expandido, lo que indica un sano crecimiento económico. Es importante anotar que se trata de la misma situación cuando lo que consideramos es un incremento del ahorro voluntario A + ε, ε > 0. Es decir: una rebaja en las tasas de interés o un incremento en el ahorro voluntario producen el mismo efecto macroeconómico.

Finalmente, con la expansión de la FPP se advierte un sano fenómeno deflacionario de los precios del consumo. Puesto que el precio del consumo se define como q = A/C, con la expansión de la FPP el nuevo precio del consumo será q1 = (A + ε)/ C1 = (A + ε)/ (- I + A + ε). Es fácil ver que q1 < q. Ello indica que los salarios reales de los trabajadores se ven incrementados.

Ciclos económicos

Para estudiar el fenómeno de ciclos económicos de auge y depresión es importante tener en cuenta que la ecuación (10) P = C/(α-A) nos indica que las etapas de producción P tienen un tiempo, o una longitud de las etapas de producción bien definido, dependen del ahorro voluntario A y del consumo C del momento; no pueden ser alargadas o recortadas arbitrariamente sin que el empresario sufra pérdidas.

La pregunta fundamental es ¿qué sucede cuando el ahorro voluntario A es incrementado artificialmente por una fuente externa, las autoridades monetarias por ejemplo, en una cantidad ε ?, ya sea imprimiendo billetes o con líneas de crédito (Mises llamaba a ese ε crédito circulatorio o como se usa hoy en la literatura crédito creado, nombre que le asignó Fritz Machlup). Lo primero que observamos es que se genera un nuevo alargamiento de las etapas de producción P1 = C/(α-A+ε) y es claro que P1 > P.

Con el alargamiento de las etapas de producción a causa de ese repentino incremento artificial y momentáneo del ahorro que pasa de A a A + ε el empresario es víctima de una desinformación. Veamos por qué: por un lado el empresario observa que las etapas de producción se han alargado. El empresario se siente, por lo tanto, estimulado a iniciar planes productivos a más largo plazo, P1, en virtud de la caída de las tasas de interés R. Pero por otro lado, es claro que ante un incremento rápido y artificial del ahorro A lo primero que se incrementa es el consumo C, la inversión I siempre crecerá más lentamente que aquel. Este incremento repentino del consumo C implica, por la ecuación (4), una caída de la inversión I, y por la ecuación (2) esta caída de la inversión implica un incremento de la tasa de interés R. En este punto el empresario pierde la brújula puesto que no sabrá si la ecuación (9) es confiable ya que no sabrá cuál sera el comportamiento del cociente P = C/ R ya que tanto numerador como denominador están creciendo y ello puede conducir a que P crezca o decrezca.

En el caso en que P decrezca y el empresario haga uso de la primera información que le dice que P1 > P, la trampa está servida.

La nueva FPP, como lo vimos antes, se transforma artificialmente en C1 = – I + A + ε que determina una sobre inversión por parte del engañado empresario quien tiene que pagar los costos en que incurrió en las etapas de producción correspondientes a P1 – P. En este punto la economía se encuentra en auge. Ahora bien, las pérdidas ocasionadas en las etapas de producción P1 – P le implican al empresario un desahorro de recursos δ que puede ser muy grande. Ahora, el Ahorro pasará entonces de (A + ε) a (A + ε – δ), es decir el ahorro se disminuyó y, como lo vimos en el punto 2) de las conclusiones, las nuevas etapas de producción P2 se acortan y la nueva inversión disminuye. Cae, entonces, la economía en fase recesiva. Una nueva intervención de las autoridades monetarias con nuevo crédito creado vuelve a iniciar el ciclo de auge y depresión. También en la fase recesiva se presenta el fenómeno inflacionario de los precios puesto que (A + ε)/ (- I + A + ε) < (A + ε – δ)/ (- I + A + ε -δ) y por lo tanto los salarios reales de los trabajadores disminuyen.

Como bien lo dice Jesús Huerta de Soto en su libro Dinero, Crédito Bancario y Ciclos Económicos, la enfermedad económica se inicia en la fase del auge artificial (cuando se inicia la fiesta) con A+ε y la recuperación se inicia con la sana recesión A + ε – δ.